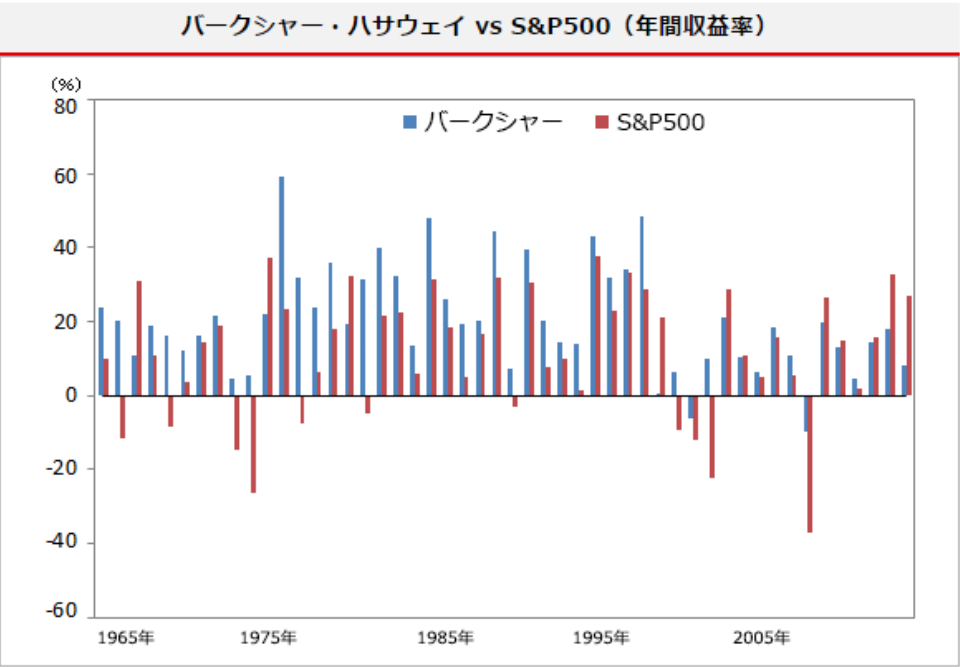

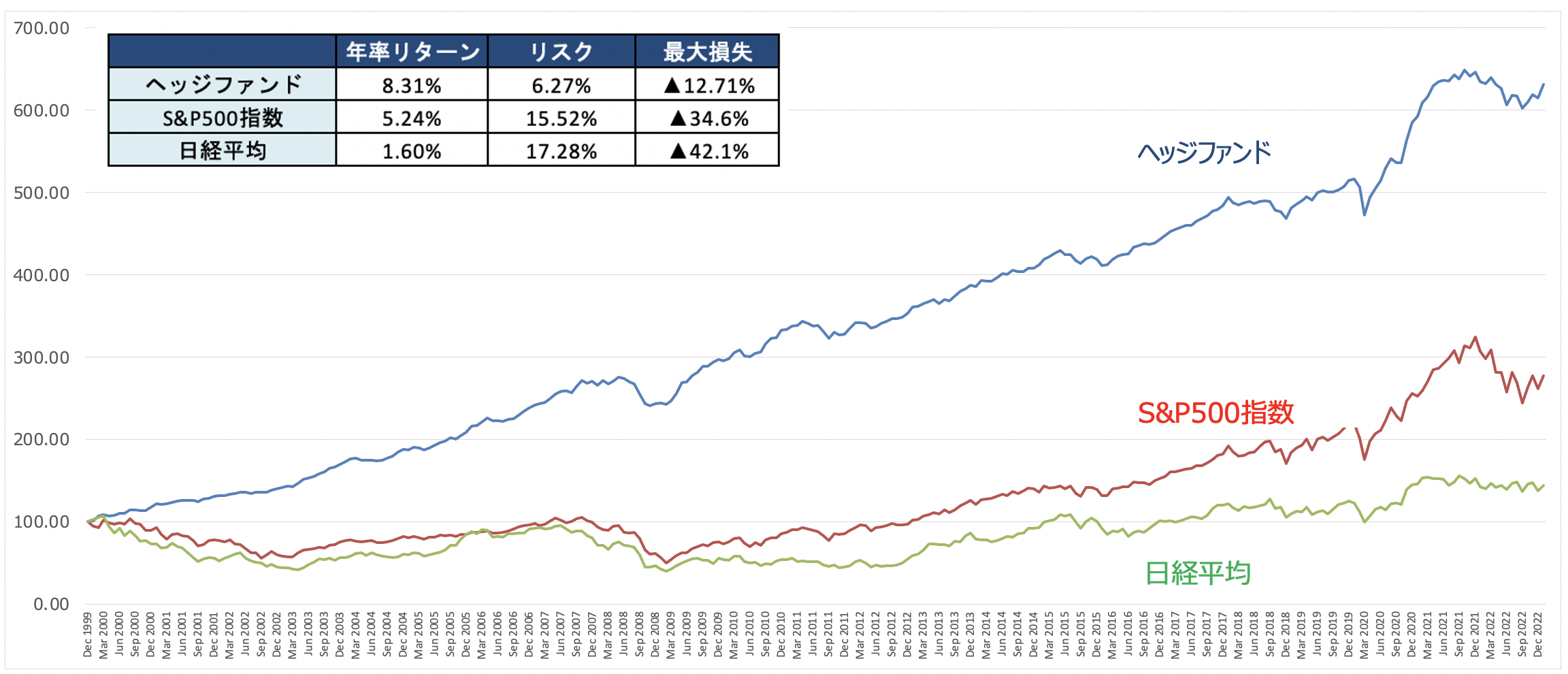

筆者のポートフォリオの主軸を占めるヘッジファンドのBMキャピタル。

特に下落耐性について定評があり、筆者が投資している5年間半年ベースで一度も下落していません。運用開始から7年経過していますが、一度も下落していないのは驚愕です。

BMキャピタルの具体的な投資手法については以前以下の記事でお伝えしています。

→ 【ネットネット株とは?】ベンジャミン・グレアムが編み出した本格的なバリュー株投資手法をわかりやすく解説する!

今回はBMキャピタルから送られてくる四半期報告書をもとに実際のBMキャピタルの投資事例をお伝えしていきたいと思います。

今回、事例としてつかうのは2019年2Qの実績として記載されていたキクカワエンタープライズです。

キクカワエンタープライズ(6346)とは?

まずは、そもそもキクカワエンタープライズがどのような企業か紹介していきましょう。

キクカワエンタープライズは三重県伊勢市に本店を置く、製材・木工機械、プリント基板加工機、各種 NC 制御加工 機等の工作機械の製造・販売するメーカーです。

堅実な経営で安定した収益を上げており、下記で説明する通り大きな安全域を持ったバランスシートとなっています。

キクカワエンタープライズに投資をした経緯をバランスシート分析を通じて紐解く

BMキャピタルは2016年1月に平均約230円に買付を行いました。現在は株式統合をおこなっているので縦軸は1000単位になっていますが、当時は統合前でしたので100円単位でした。

では何故BMキャピタルがキクカワエンタープライズに投資をしたのかを紐解いていきましょう。BMキャピタルはバランスシートを精密に分析した上で投資判断を下します。

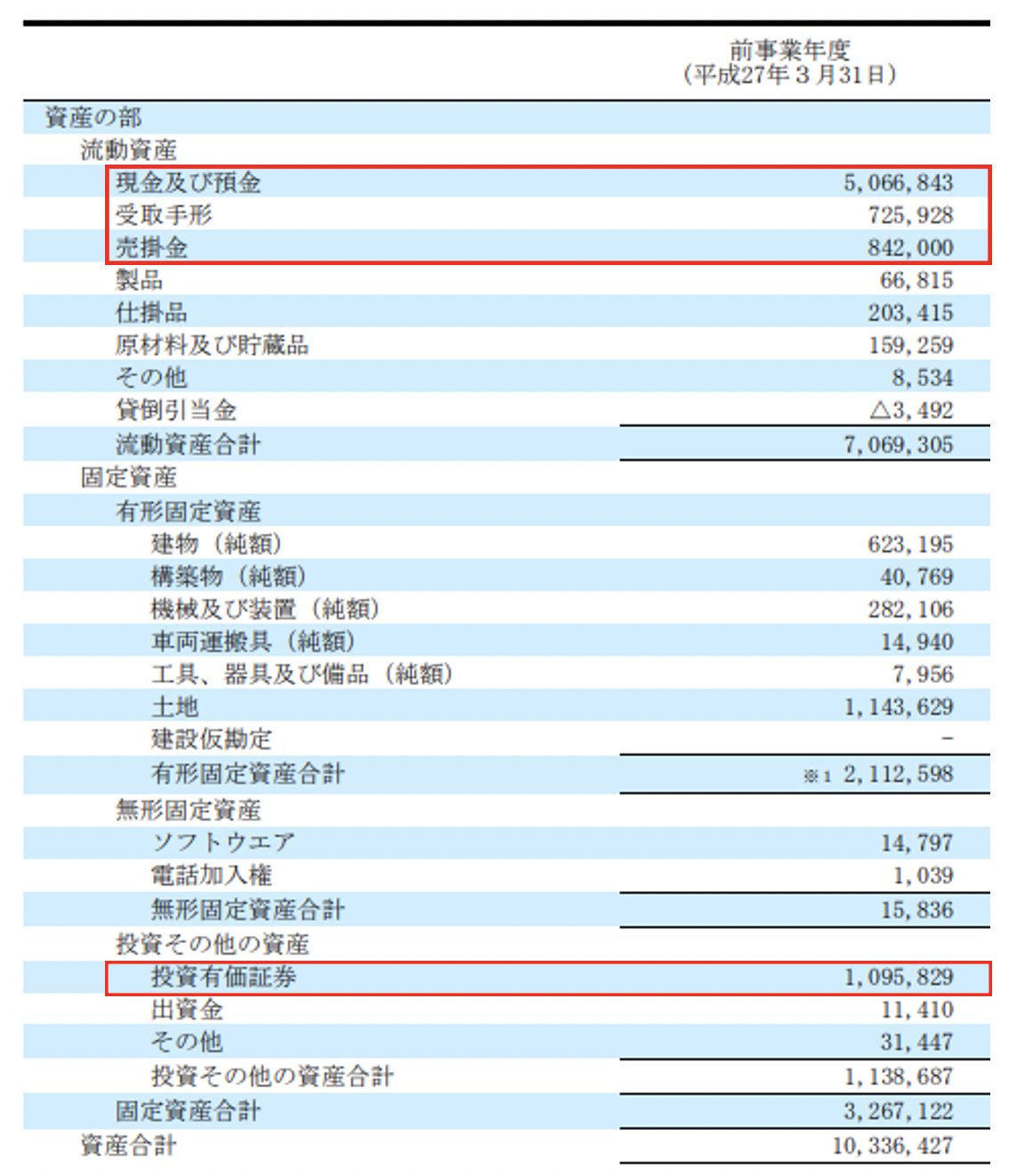

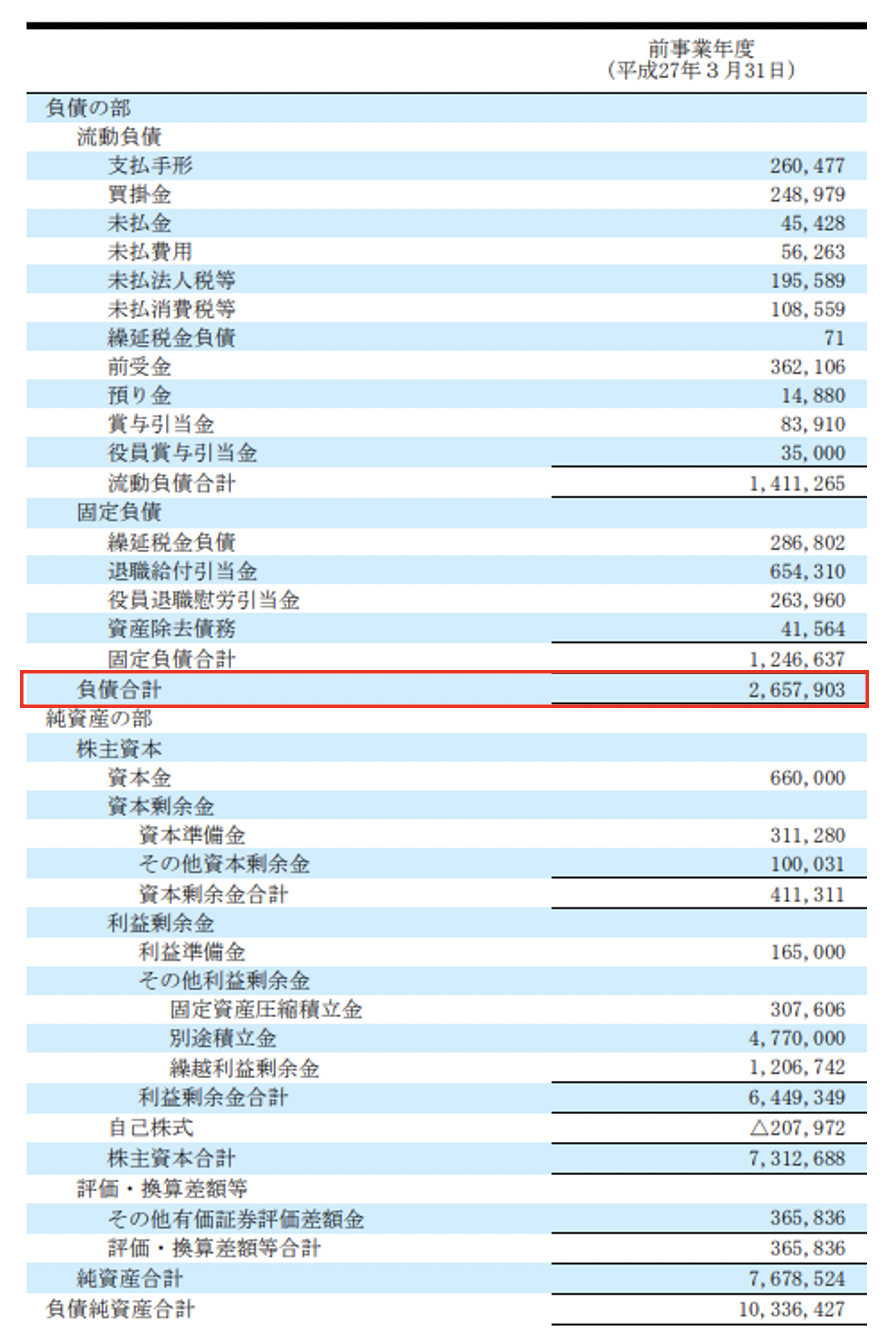

BMキャピタルは2016年11月に買い付けていますので、当時の時点での最新決算である2015年11月発表の2016年3月期のバランスシートについてご覧下さい。

現金と営業債券と有価証券の合計で71.5億円となります。

これは、キクカワエンタープライズが保有している資産の中の現金並びに換金可能性が高い資産の総額になります。この金額を現金性資産と呼ぶことにします。

次に同社の負債は以下となります。

総負債は19.8億円となります。つまり、現金性資産71.5億円から総負債を差し引いたネット現金的資産が51.7億円となるということですね。

当時の自社株を除いた発行済み株式数は1254万株で、平均購入株価が230円でしたので、掛け合わせた時価総額は28.8億円ということになります。

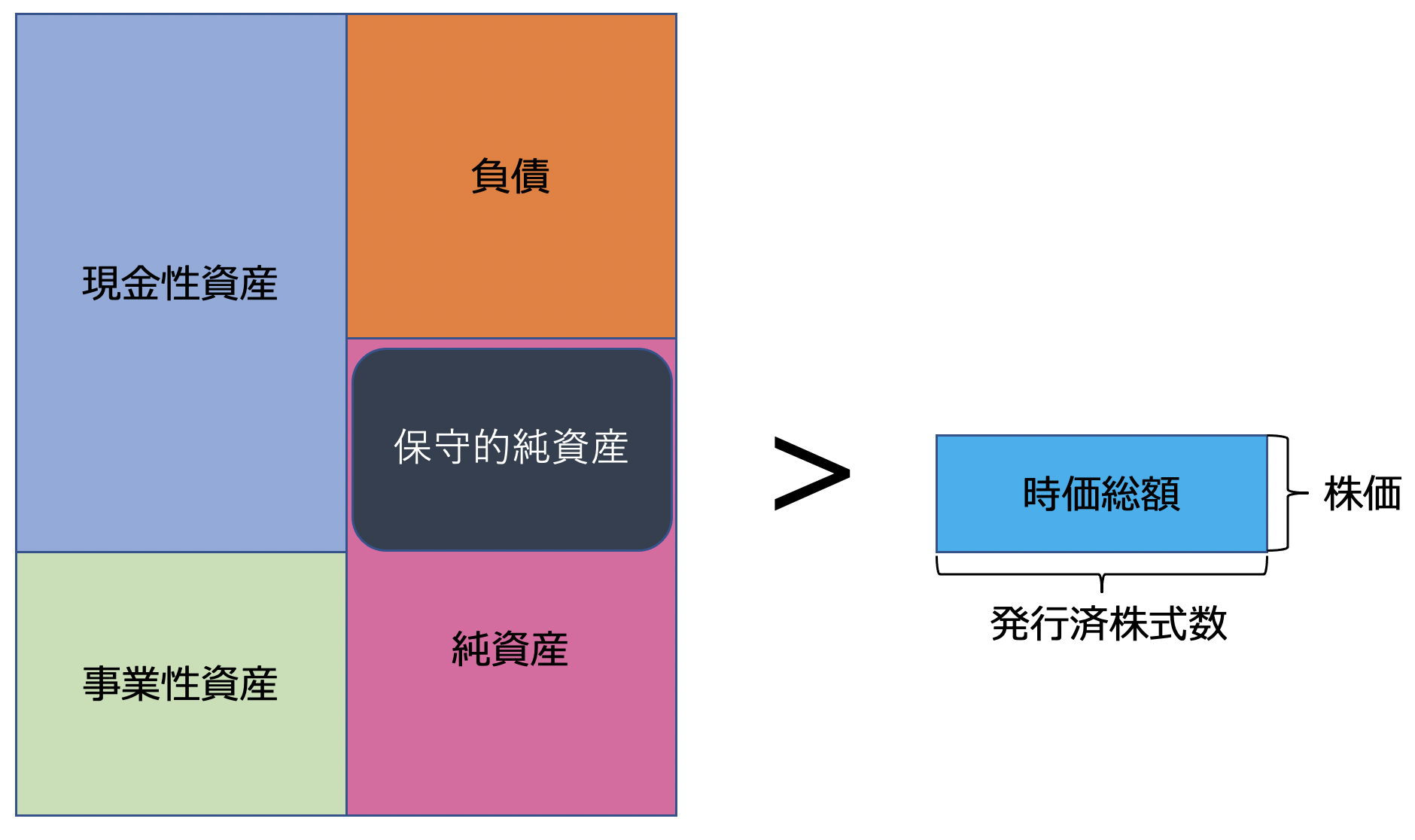

つまり、改良版ネットネット株の要件でもある以下の式が成り立つわけです。

保守的純資産(51.7億円)

>

時価総額 (28.8億円)

この条件を満たすということは、直ちに解散したとしても清算後に残った価値が、株価を上回ることを意味します。

つまり、投資した時点で理論上含み益を抱えている銘柄に投資をしていることに他ならないのです。

因みに保守的純資産を自己株式を除いた発行済株式で除して求めた保守的な理論株価は412円となります。

今後事業で生み出す利益を全く加味しなくても投資した当時の株価230円の1.8倍の価値があったことになります。

BMキャピタルがキクカワエンタープライズを利益確定した水準

BMキャピタルは2018年12月に統合後ベースの5400円で売却して利益を確定しました。平均買付価格から2.3倍以上になっています。

購入判断をするのと同様に利益を確定するのは難しい判断です。まだ、株価が上昇するかもしれないけど、ここから下がってしまうかもしれない。売り損ねたら絶好のチャンスを逃すことになると苛まれることになります。

では、何故BMキャピタルはこのタイミングで利確したのでしょうか?その判断基準について紐解いていきたいと思います。

利益確定を行なった判断基準とは?

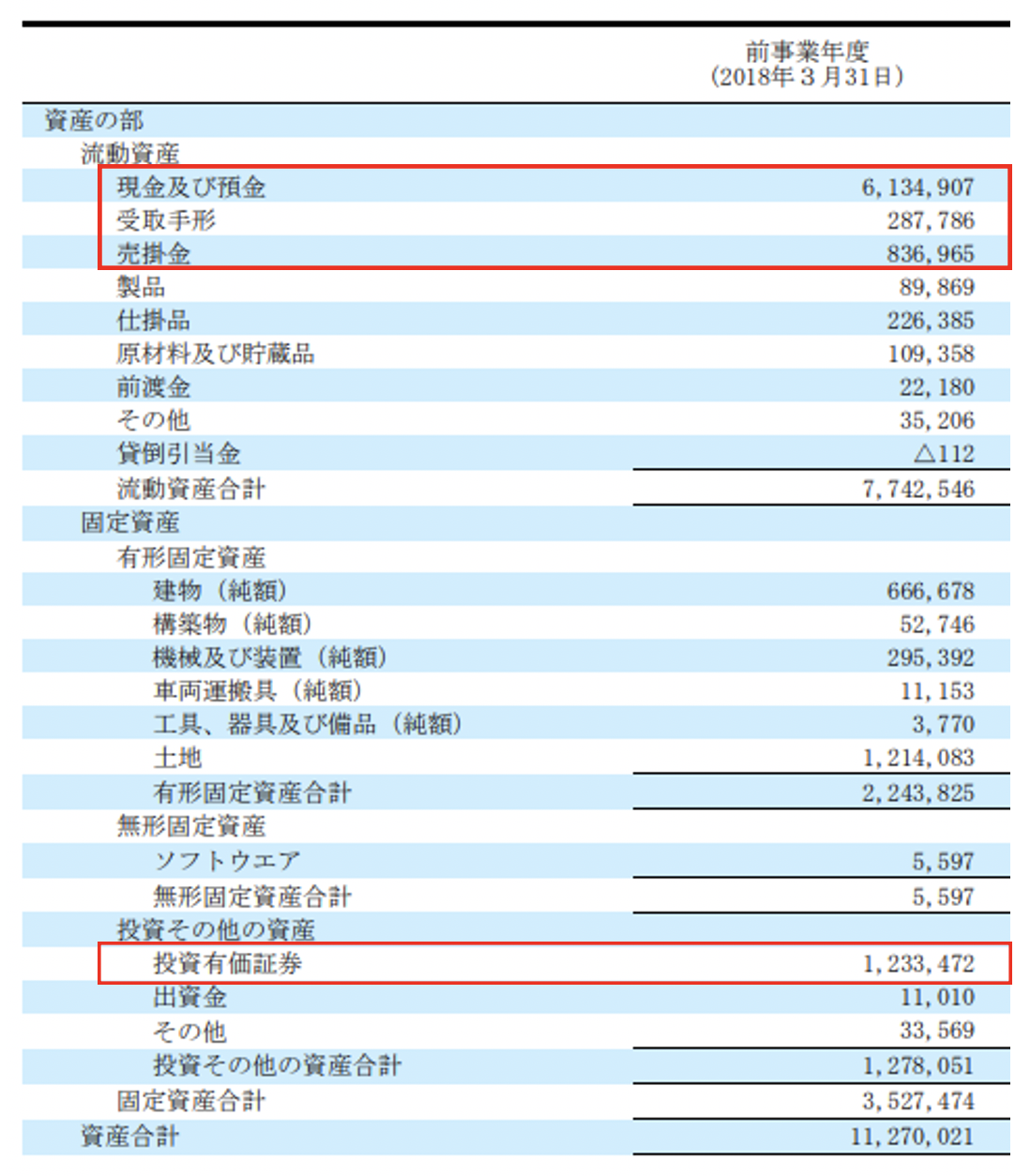

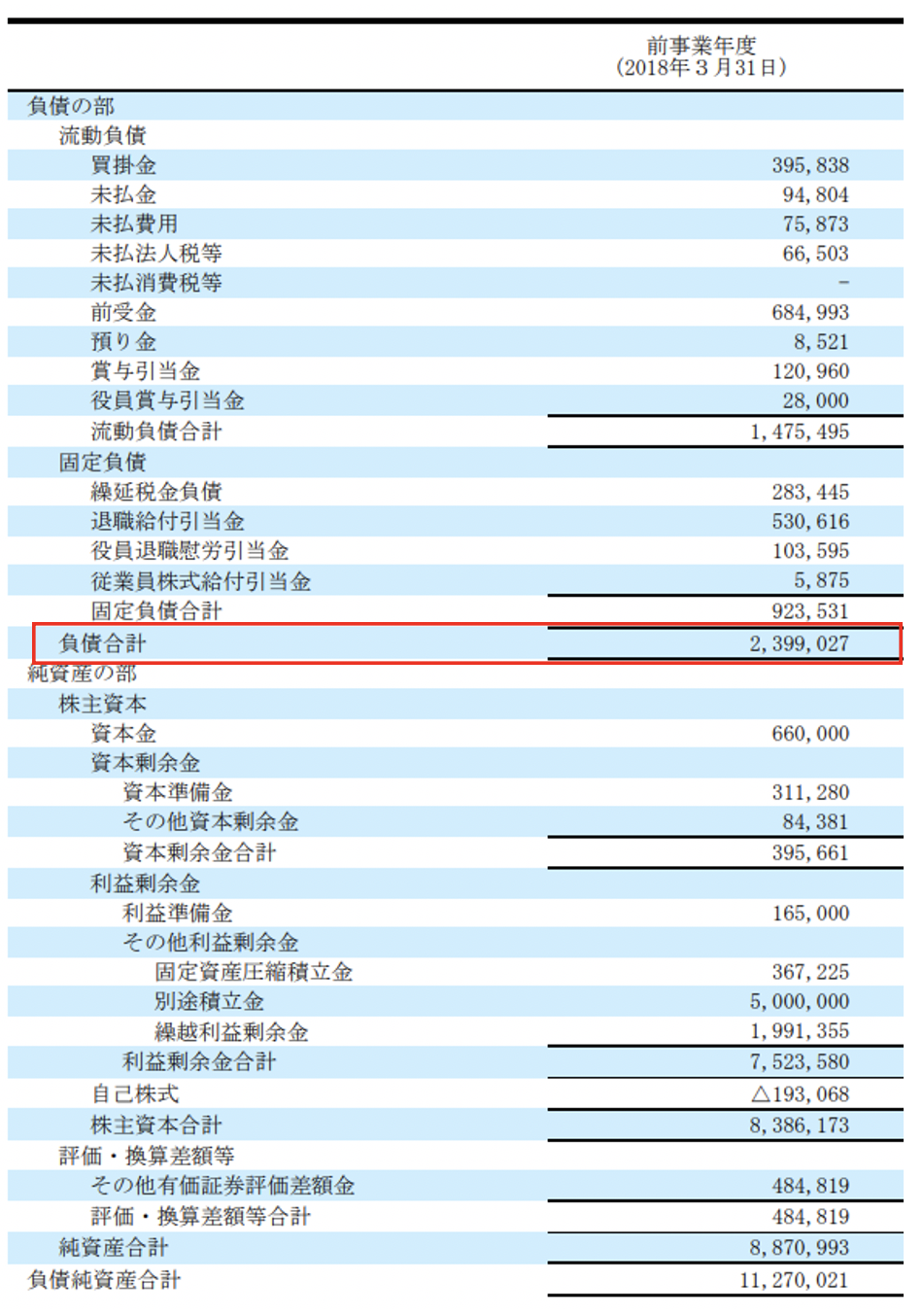

ではBMキャピタルが売却を行う直前期の2019年3月期の決算資料を同様に見ていきましょう。以下は資産の表です。

現金と営業債券と有価証券の合計で95.8億円となります。購入時の71.5億円より更に増えていますね。

次に貸方の負債を確認しましょう。

負債は30.1億円となっているので、現金性資産95.8億円から総負債30.1億円を差し引いて保守的純資産は65.7億円となります。

こちらも投資した時の51.7億円から増加していますね。

保守的純資産65.7億円を当時の発行済株式数(除:自社株)127.5万株で除すと保守的株式価値は5152円となります。

つまり保守的な純資産価値を株価が超えてきたので利益を確定したということになりますね。

ここから読み取れる通り、しっかりと理論に基づいて基準値を上回ったら売却するというルールを遵守して取引していることが読み取れます。

利益確定の一つの基準として、投資をした時の購入判断を行なった理由がなくなったら売却をすべしという考えがあります。

BMキャピタルの場合は購入時も「保守的純資産価値」>「時価総額」としていたので、この前提が解消された時に利益を確定したということになりますね。

ただ、その後更に株価は上昇していましたのでファンドマネージャーからは以下のコメントがでていました。

仮にそのまま保有し続けていればより高値で売却できた可能性もありますが、現金価値 を上回った時点で元本の安全性は低下し、投機的要素が強くなります。また流動性の問題 もあるため、このタイミングでも売却は決して間違いではないと考えています。しかしな がら弊社が売却後に株価が引き続き上昇し続けるケースは少なくないため、収益向上のた め売却タイミングについては研究余地があることを認識しています。

あくまで元本の安全性を重要に考えているという意志が読み取れますね。この力強い意志と実行力こそがBMキャピタルの元本安全性の源になっているといえます。

まとめ

BMキャピタルは現金性資産から総負債を差し引いた価値が、時価総額を上回るという十分な安全域をもった銘柄に投資をしています。

また、売却する時お投資を判断した理念に基づいて保守的純資産が時価総額を上回った瞬間に利益を確定しており、理論に裏打ちされた手法で堅実な利益を追求しています。

元本安全性を確保しながた高いリターンを狙うことを考えると、これ以上ない手法であると思います。

その他にもBMキャピタルはポジション調整や株式以外の資産にも投資を行い、安全投資を第一に長期投資に資する運用をおこなっています。

BMキャピタルについては以下で詳しくお伝えしていますので参考にしていただければと思います。